Üstel Hareketli Ortalama (EMA)

Üstel Hareketli Ortalama (EMA) Nedir?

Üstel hareketli ortalama (EMA), en son veri noktalarına daha fazla ağırlık ve önem veren bir tür hareketli ortalama ( MA ) ‘dır. Üstel hareketli ortalama, üstel ağırlıklı hareketli ortalama olarak da adlandırılır. Üssel olarak ağırlıklı bir hareketli ortalama, dönemdeki tüm gözlemlere eşit ağırlık uygulayan basit bir hareketli ortalamaya ( SMA ) göre son fiyat değişikliklerine daha önemli tepki verir.

Temel Çıkarımlar

- EMA, en son veri noktalarına daha fazla ağırlık ve önem veren hareketli bir ortalamadır.

- Tüm hareketli ortalamalar gibi, bu teknik gösterge, geçmiş ortalamadan kesişme ve sapmalara dayalı alım satım sinyalleri üretmek için kullanılır.

- Tüccarlar genellikle 10 günlük, 50 günlük ve 200 günlük hareketli ortalamalar gibi birkaç farklı EMA uzunluğu kullanır.

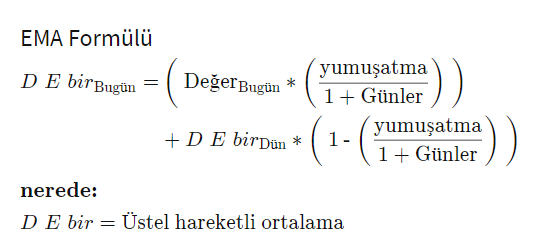

EMA Formülü

Düzgünleştirme faktörü için birçok olası seçenek olsa da en yaygın seçenek şudur:

- Düzgünleştirme = 2

Bu, en son gözlemlere daha fazla ağırlık veriyor. Düzeltme faktörü artırılırsa, daha yeni gözlemlerin EMA üzerinde daha fazla etkisi olur.

EMA hesaplanıyor

EMA’nın hesaplanması, SMA’dan bir gözlem daha gerektirir. EMA için gözlem sayısı olarak 20 günü kullanmak istediğinizi varsayalım. Ardından, SMA’yı almak için 20. güne kadar beklemelisiniz. 21. günde, önceki güne ait SMA’yı dünün ilk EMA’sı olarak kullanabilirsiniz.

SMA için hesaplama basittir. Basitçe, hisse senedinin belirli bir dönemdeki kapanış fiyatlarının toplamının o dönem için gözlem sayısına bölünmesiyle elde edilir. Örneğin, 20 günlük bir SMA, son 20 işlem günü için kapanış fiyatlarının toplamının 20’ye bölünmesidir.

Daha sonra, tipik olarak şu formülü izleyen EMA’yı yumuşatmak (ağırlıklandırmak) için çarpanı hesaplamalısınız: [2 ÷ (gözlem sayısı + 1)]. 20 günlük hareketli ortalama için çarpan [2 / (20 + 1)] = 0,0952 olacaktır.

Son olarak, mevcut EMA’yı hesaplamak için aşağıdaki formül kullanılır:

- EMA = Kapanış fiyatı x çarpan + EMA (önceki gün) x (1-çarpan)

EMA, son fiyatlara daha yüksek bir ağırlık verirken, SMA tüm değerlere eşit ağırlık verir. En son fiyata verilen ağırlık, daha kısa süreli bir EMA için daha uzun süreli bir EMA’dan daha fazladır. Örneğin, 10 dönemlik bir EMA için en son fiyat verilerine% 18,18’lik bir çarpan uygulanırken, ağırlık 20 dönemlik bir EMA için yalnızca% 9,52’dir.

Kapanış fiyatını kullanmak yerine açık, yüksek, düşük veya medyan fiyatı kullanarak ulaşılan EMA’nın küçük varyasyonları da vardır.

Üstel Hareketli Ortalama Size Ne Anlatıyor?

12 ve 26 günlük üssel hareketli ortalamalar (EMA) genellikle en çok alıntı yapılan ve analiz edilen kısa vadeli ortalamalardır. 12 ve 26 günlük, hareketli ortalama yakınsama sapması ( MACD ) ve yüzde fiyat osilatörü ( PPO ) gibi göstergeler oluşturmak için kullanılır. Genel olarak, 50 ve 200 günlük EMA’lar uzun vadeli trendler için gösterge olarak kullanılır. Bir hisse senedi fiyatı 200 günlük hareketli ortalamasını geçtiğinde, bir tersine dönmenin meydana geldiğine dair teknik bir sinyaldir.

Teknik analiz kullanan tüccarlar, doğru uygulandıklarında hareketli ortalamaları çok yararlı ve anlayışlı bulmaktadır. Bununla birlikte, bu sinyallerin yanlış kullanıldığında veya yanlış yorumlandığında hasara yol açabileceğinin de farkındadırlar. Teknik analizde yaygın olarak kullanılan tüm hareketli ortalamalar, doğaları gereği gecikmeli göstergelerdir.

Sonuç olarak, belirli bir piyasa grafiğine hareketli bir ortalamanın uygulanmasından elde edilen sonuçlar, bir piyasa hareketini onaylamak veya gücünü göstermek olmalıdır. Pazara girmek için en uygun zaman, genellikle hareketli bir ortalamanın trendin değiştiğini göstermesinden önce geçer.

Bir EMA, gecikmelerin olumsuz etkisini bir dereceye kadar hafifletmeye hizmet eder. EMA hesaplaması en son verilere daha fazla ağırlık verdiğinden, fiyat hareketini biraz daha sıkı “kucaklıyor” ve daha hızlı tepki veriyor. Bu, bir ticaret giriş sinyali türetmek için bir EMA kullanıldığında arzu edilir.

Tüm hareketli ortalama göstergeler gibi, EMA’lar da trend pazarlar için çok daha uygundur. Piyasa güçlü ve sürekli bir yükseliş trendindeyken, EMA gösterge çizgisi de bir yükseliş eğilimi gösterecek ve bunun tersi bir düşüş trendi için geçerli olacaktır. Dikkatli bir tüccar, hem EMA çizgisinin yönüne hem de bir çubuktan diğerine değişim oranının ilişkisine dikkat edecektir. Örneğin, güçlü bir yükseliş trendinin fiyat hareketinin düzleşmeye ve tersine dönmeye başladığını varsayalım. Bir itibaren fırsat maliyeti açısından, bir daha boğa yatırıma geçmek için zaman olabilir.

EMA’nın Nasıl Kullanılacağına İlişkin Örnekler

EMA’lar, önemli piyasa hareketlerini doğrulamak ve geçerliliklerini ölçmek için diğer göstergelerle birlikte yaygın olarak kullanılır. Gün içi ve hızlı hareket eden piyasalarda ticaret yapan tüccarlar için EMA daha uygundur. Çoğu zaman, tüccarlar bir ticaret önyargısını belirlemek için EMA’ları kullanır. Günlük grafikteki bir EMA güçlü bir yükseliş eğilimi gösteriyorsa, gün içi bir tüccarın stratejisi yalnızca uzun tarafta işlem yapmak olabilir.

EMA ve SMA Arasındaki Fark

Bir EMA ve bir SMA arasındaki en büyük fark, her birinin hesaplamasında kullanılan verilerdeki değişikliklere gösterdiği hassasiyettir.

Daha spesifik olarak, EMA son fiyatlara daha yüksek ağırlıklar verirken, SMA tüm değerlere eşit ağırlıklar atar. İki ortalama benzerdir çünkü aynı şekilde yorumlanırlar ve her ikisi de teknik tüccarlar tarafından fiyat dalgalanmalarını yumuşatmak için yaygın olarak kullanılır. EMA’lar son verilere eski verilere göre daha fazla ağırlık verdiğinden, en son fiyat değişikliklerine SMA’lardan daha duyarlıdırlar. Bu, EMA’lardan elde edilen sonuçları daha zamanında yapar ve neden birçok tüccar tarafından tercih edildiğini açıklar.

EMA’nın sınırlamaları

Dönem içindeki en son günlere daha fazla vurgu yapılıp yapılmayacağı belirsizdir. Birçok tüccar, yeni verilerin mevcut güvenlik eğilimini daha iyi yansıttığına inanıyor. Aynı zamanda, başkaları da yakın tarihlerde fazla kilo almanın daha yanlış alarmlara yol açan bir önyargı yarattığını düşünüyor.

Benzer şekilde, EMA tamamen tarihsel verilere dayanır. Pek çok ekonomist, piyasaların verimli olduğuna inanıyor, bu da mevcut piyasa fiyatlarının mevcut tüm bilgileri zaten yansıttığı anlamına geliyor. Piyasalar gerçekten verimli ise, tarihsel verileri kullanmak bize varlık fiyatlarının gelecekteki yönü hakkında hiçbir şey söylememelidir.